- Зачем нужна справка 3-НДФЛ

- Какой срок подачи декларации 3-НДФЛ?

- Когда без 3-НДФЛ не обойтись

- Поощрения от юридических лиц и ИП

- Подарки от физических лиц

- Продажа имущества до определенного срока

- Другие поступления

- Форма декларации за 2015 год

- Где взять справку

- Что нужно указывать в декларации

- Почему стоит доверить оформление 3-НДФЛ специалистам «Юрпрофит»

- Заполняем 3-НДФЛ онлайн

- Как правильно заполнить 3-НДФЛ: форма декларации, пример заполнения за 2020 год

- Когда сдавать отчет о доходах

- Заплатить налог необходимо в ситуациях, когда

- Порядок заполнения 3-НДФЛ

- Общие правила

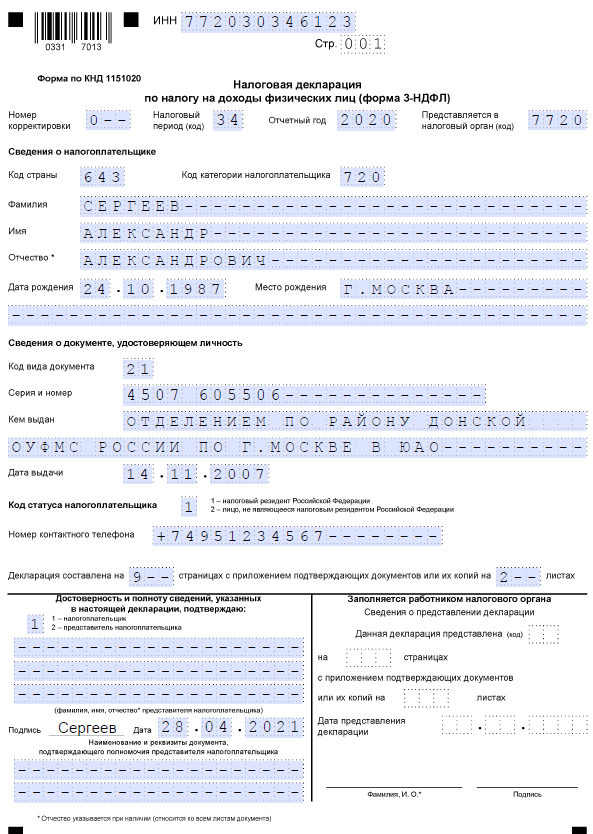

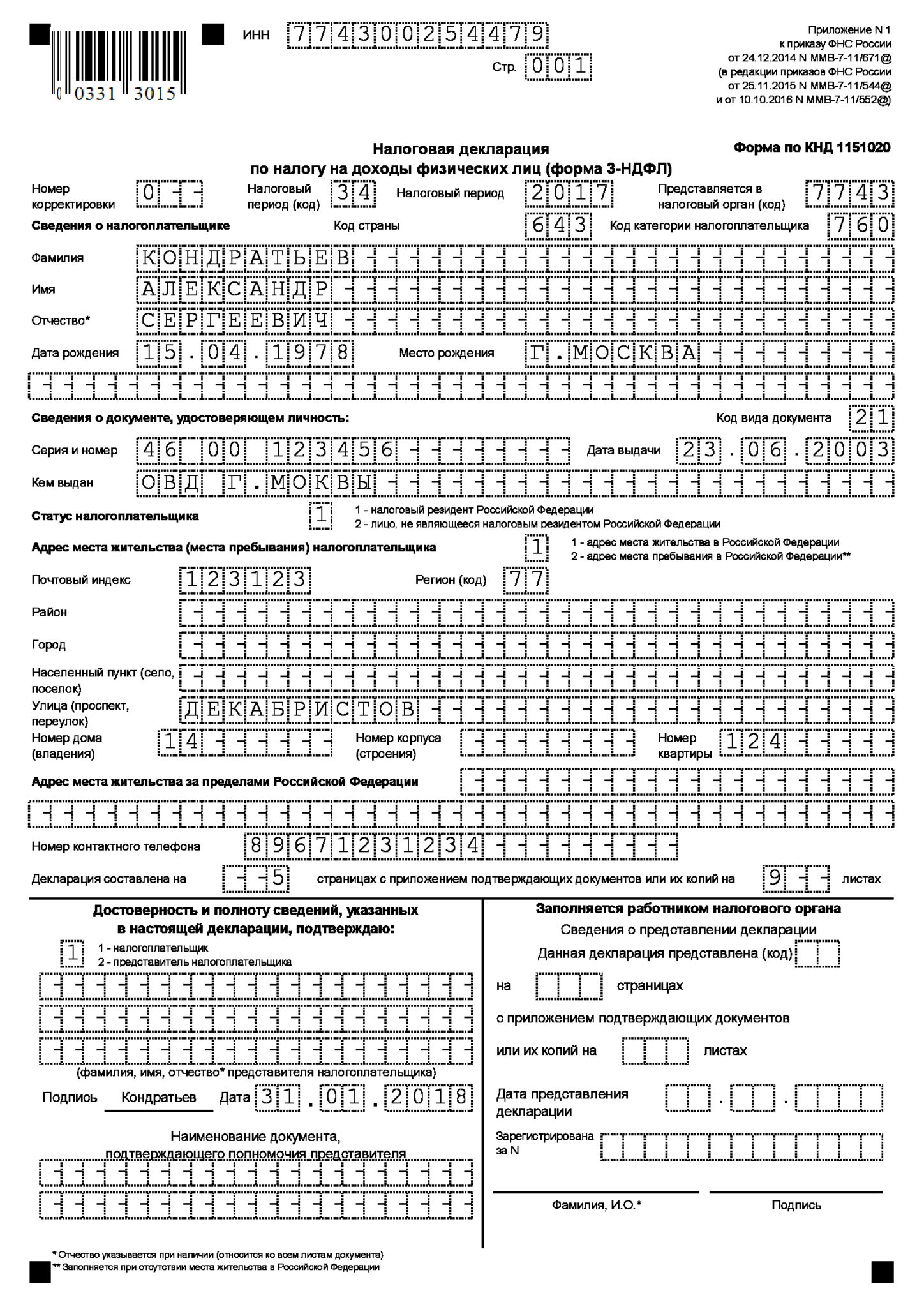

- Заполнение титульного листа

- Таблица. Код категории налогоплательщика для 3-НДФЛ

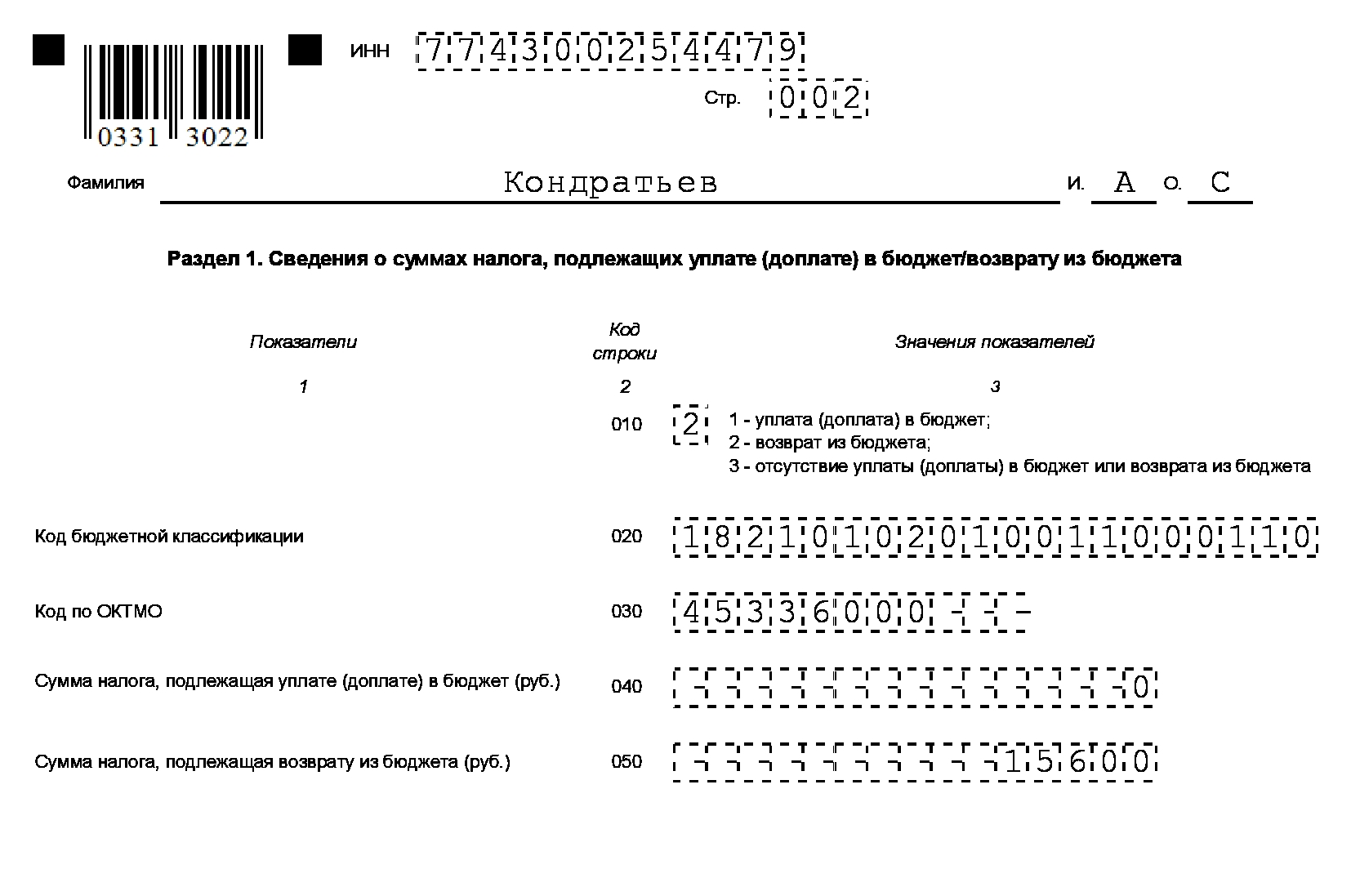

- Заполнение раздела 1

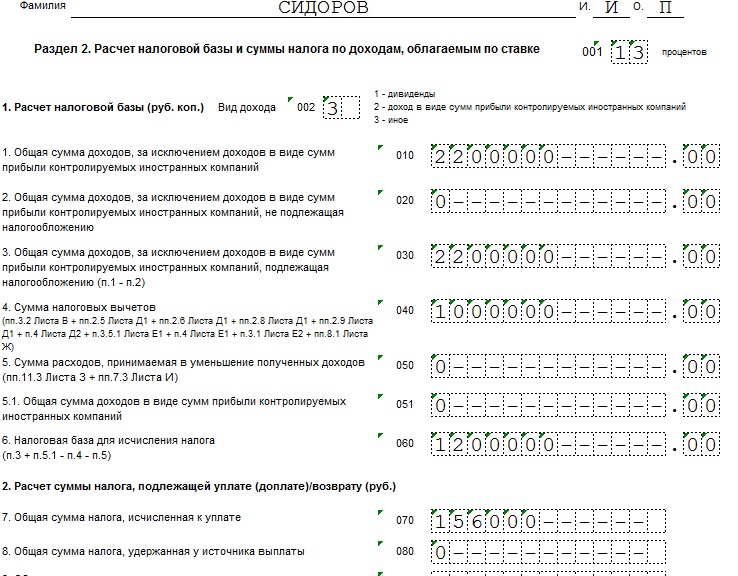

- Заполнение раздела 2

- Правила и порядок представления 3-НДФЛ

- Документы, необходимые для подачи декларации

- Способы подачи справки 3-НДФЛ

- Где взять бланк декларации за 2018 и 2019 годы

- Инструкция по возмещению подоходного налога

Зачем нужна справка 3-НДФЛ

Налоговая декларация 3-НДФЛ — это отчет, который налогоплательщики заполняют, когда они сообщают в налоговую инспекцию о своих доходах. В документе указывается информация о прибыли, полученной за прошлый год.

Они обязаны заполнить и предоставить в налоговую справку 3-НДФЛ:

- Индивидуальные предприниматели.

- Резидент страны, занимается частной практикой, включая юристов и нотариусов.

- Налоговые резиденты РФ, получающие доход за рубежом.

- Лица, с которыми работодатели платят по контрактам GPC.

- Граждане, сдающие в аренду любую недвижимость.

- Фрилансеры или другие сотрудники, не занимающиеся индивидуальной трудовой деятельностью и не удерживающие подоходный налог.

- Лица, выигравшие в лотерею или получившие другие виды доходов, не связанных с заработной платой.

Если индивидуальный предприниматель в отчетном году не вел предпринимательскую деятельность, он вправе подать налоговую декларацию 3-НДФЛ в размере нуля.

Любой, кто подает декларацию 3-НДФЛ, сможет вернуть часть ранее удержанных налогов на свой баланс с помощью компенсации налогового вычета. Его можно вернуть на официальном рабочем месте, кто трудоустроен, или путем перевода суммы на банковскую карту.

Сертификат 3-НДФЛ иногда требуется от банка юристами, нотариусами или частными подрядчиками при подаче заявления на получение кредитной карты, карты в рассрочку или для выдачи ссуды наличными. В этом случае выписка служит документом, подтверждающим платежеспособность потенциального заемщика. Для того, чтобы документ приобрел юридическую силу и банк убедился в его подлинности, он должен иметь электронную или мокрую печать налогового органа.

Лица, не имеющие дополнительного дохода, кроме заработка от основного работодателя, не подают декларацию 3-НДФЛ. Налоги с их заработка удерживаются и уплачиваются бухгалтерией сразу после расчета заработной платы. Но если появится другой вид дохода, например, арендованная машина или квартира, вам придется самостоятельно сообщить в налоговую службу о полученных деньгах и уплатить налог.

Какой срок подачи декларации 3-НДФЛ?

Чтобы декларировать доход, например, от продажи недвижимости, вы должны подать декларацию 3-НДФЛ не позднее 30 апреля года, следующего за годом получения дохода.

Пример: Тютчев Ф.И в 2019 году продал машину, которой владел менее 3 лет. До 30 апреля 2020 года Федор Иванович должен подать в налоговый орган декларацию 3-НДФЛ. В выписке отражен факт продажи автомобиля и сумма подоходного налога, полученного в результате этой продажи.

Срок «до 30 апреля следующего года» не распространяется на тех, кто подает налоговую декларацию. Декларация о вычетах представляется в любой день после истечения года, в котором был получен доход. Единственное ограничение — подоходный налог можно вернуть только в течение трех лет. Итак, в 2019 году вы можете получить вычет за 2018, 2017 и 2016 годы.

Пример: Зощенко М.М получила платное образование в 2016 году, параллельно работала и платила налог на прибыль. Михаил Михайлович имеет право потребовать налоговый вычет за 2016 год в любое время до конца 2019 года. В 2020 году это право истекает.

Когда без 3-НДФЛ не обойтись

Подавать отчет 3-НДФЛ, если налоговый резидент получает:

- компенсация от индивидуальных предпринимателей и юридических лиц;

- подарки от частных лиц;

- прибыль от продажи имущества за определенный период владения;

- другие виды доходов.

Вторая цель подачи декларации 3-НДФЛ — получить компенсацию за вычетом ранее уплаченного подоходного налога.

Поощрения от юридических лиц и ИП

Если работодатель решил поздравить коллектив с 23 февраля, 8 марта или с Новым годом, нет необходимости отчитываться перед каждым сотрудником о полученном доходе. Это сделает бухгалтерия. Кроме того, существует предел, до которого со страховых взносов не удерживается НДФЛ — 4 тысячи рублей в год. Все, что будет передано сотрудникам сверх установленного лимита, подлежит налогообложению.

Но бывают случаи, когда гражданину придется самостоятельно вносить информацию о полученном доходе в декларацию, например, при участии в лотерее. Ставка налога и требования к отчетности различаются и зависят от того, кто организовал розыгрыш и кто выиграл. В случае выигрыша нерезидента ставка налога составит 30%. Гражданин РФ обязан заплатить 13% или 35%, процент зависит от организатора. Если это госструктура, букмекерская контора, казино — 13%, если коммерческая компания, ведущая добычу в виде рекламной кампании — 35%.

Вам нужно будет подать отчет о прибылях и убытках и уплатить налоги с полученной суммы, если вы выиграете более 4 тысяч рублей. Обо всех выигрышах от 4000 до 15000 рублей необходимо самостоятельно сообщать в ФНС. В этом случае не имеет значения, кто выдает приз: производитель, государство, букмекерская контора или тотализатор. Если разовый выигрыш превышает 15 тысяч рублей, организатор розыгрыша обязан отчитаться и перечислить налог.

Если подарок вручается компании или индивидуальному предпринимателю, организовавшим акцию в рекламных целях, то необходимо оплатить 35%. Но чаще всего заявление от физического лица подавать не обязательно, это обязуется сделать организатор розыгрыша. Он сам перечисляет деньги в бюджет и не требует от победителя налоговой компенсации. Если физическое лицо по-прежнему удерживается от уплаты страховых взносов, он должен быть уведомлен об этом в письменной форме. В тексте письма от организатора розыгрыша указывается стоимость приза и размер вознаграждения.

Налоговые вычеты не распространяются на выигрыши в лотереях и азартных играх.

Читайте также: Shell Clubsmart : зарегистрировать карту на официальном сайте

Подарки от физических лиц

Если жертвователем является физическое лицо, не принадлежащее к близким родственникам, пожертвовать какое-либо имущество — квартиру или машину — придется платить налоги. При этом пожертвованные денежные суммы, независимо от их размера, налогом не облагаются.

Налоговая служба автоматически получает информацию о получателе подарка при регистрации подаренного имущества. Чтобы не стать нарушителем, выявленным при контрольной проверке, заполните 3-НДФЛ и укажите размер пошлины.

Если вы не отчитаетесь в Федеральной налоговой службе, и она узнает налоговую службу, вы можете потерять намного больше. Умышленное уклонение от уплаты налогов приведет к штрафам, пени и даже уголовной ответственности.

Продажа имущества до определенного срока

При продаже жилой недвижимости, находящейся в собственности менее 3 или 5 лет, необходимо заполнить справку 3-НДФЛ. Будет ли уплачен налог, зависит от того, сколько было продано собственности. Если они продали больше, чем купили, налог является обязательным.

минимальный срок владения три года устанавливается в случаях, если:

- близкий родственник оформил дарение или унаследованное имущество;

- квартира приватизирована;

- подписал договор аннуитета с пожизненным обслуживанием.

Во всех остальных случаях применяется срок 5 лет.

При продаже автомобиля минимальный срок владения недвижимостью составляет 3 года. Если срок короче, вы должны заплатить налоги.

Другие поступления

Иные виды полученных доходов, о которых необходимо сообщить, заполнив справку 3-НДФЛ:

- Сдам недвижимость. При получении дохода от аренды собственник недвижимости должен оформить справку 3-НДФЛ. При оплате арендатор будет платить налог 13%. Подсчитывается сумма всех выплат за год.

- Консультации или обучение. Это касается только тех случаев, когда консультационная или преподавательская деятельность осуществляется в дополнение к основной работе.

- Доход из другой страны. Когда вы получаете деньги от иностранных компаний или частных лиц, вы должны указать это в декларации и заплатить 13%.

- Доход от акций, облигаций или другой инвестиционной деятельности, если передача отношений и удерживаемый налог не являются обязанностью посредника.

О прибыли, полученной налоговой службой, также информируются авторы или наследники авторских прав на произведения искусства, книги, изобретения, картины. Они также жертвуют 13% своих доходов в бюджет страны.

Форма декларации за 2015 год

Налоговая декларация 3-НДФЛ заполняется налогоплательщиком по форме, утвержденной ФНС России (Постановление ФНС России № ММВ-7-11 / 671 @ от 24.12.2015). Вы можете скачать его, перейдя по ссылке выше (источник — ФНС).

Примечание. Чтобы не думать, какая форма правильная, а какая нет, вы можете просто заполнить онлайн-декларацию на нашем сайте. Наш сайт все сделает правильно. На правильной форме. Начать заполнение можно здесь: «Декларация 3-НДФЛ» / «Заполнить онлайн».

Где взять справку

Свидетельство 3-НДФЛ от сотрудников заполнять не требуется. Но если этого требуют обстоятельства и у них есть другой доход помимо заработной платы, вы можете заполнить форму для заполнения декларации в бухгалтерии на своем рабочем месте. При этом убедитесь, что они выпустили обновленную форму для заполнения.

С 2019 года изменилась форма декларации 3-НДФЛ — она стала немного проще. Формы для заполнения вы можете найти на официальном сайте Федеральной налоговой службы. Модули можно скачать бесплатно. Вы также можете связаться с налоговой инспекцией лично. Сотрудник предоставит форму и образец для заполнения.

Что нужно указывать в декларации

Заполнить декларацию 3-НДФЛ могут специалисты налоговой службы или тематические форумы. Профессиональные компании, которые готовят декларации налогоплательщиков для ФНС, могут взимать дополнительную плату за помощь.

В выписке 3-НДФЛ содержится подробная информация:

- о персональных данных налогоплательщика;

- документами, свидетельствующими о наличии дополнительных расходов и доходов;

- по исчислению уплаты налогов.

Некоторая информация предоставляется в виде специальных кодов. Их классификация и значение можно найти в Приложении 2 к приказу ФНС России от 03.10.2018 г. ММВ-7-11 / 569@.

Почему стоит доверить оформление 3-НДФЛ специалистам «Юрпрофит»

Услуга заполнения декларации не зря пользуется большим спросом: несмотря на кажущуюся простоту, сделать все самостоятельно и с первого раза практически невозможно. В результате вы можете пропустить крайние сроки подачи документов, получить штраф или долго ждать возврата подоходного налога. Время, которое вы потратите на понимание всех тонкостей процедуры, а также связанных с ней рисков, не стоит той небольшой суммы, которую эта услуга стоит у нас.

Заполняем 3-НДФЛ онлайн

При заполнении онлайн-декларации мы попадаем на первую страницу, на которой необходимо указать номер налогового органа, в котором вы зарегистрированы, и ответить на вопросы по заполнению декларации. На каждый вопрос есть предложения, которые помогут вам получить правильный ответ.

Нажимаем «Далее», переходим ко второму абзацу выписки, в котором мы указываем информацию о доходах.

Снова нажимаем «Далее» и переходим к третьему этапу заполнения декларации, выбираем вид удержания (в нашем случае имущественный вычет).

Затем мы переходим к четвертому этапу заполнения декларации: указываем источники дохода и их размер. Этот раздел заполняется справкой 2-НДФЛ, которую можно получить у работодателя. Выбирается тип организации, заполняются поля «Название организации», «ИНН», «КПП», «Код ОКТМО», «Ставка».

Затем перейдите к информации о доходе, нажмите кнопку «Добавить доход». Эти данные должны быть собраны строго из справки 2-НДФЛ на месяцы. Начнем с поля «Тип дохода» — оно указано в табличной части 2-НДФЛ. Например, сумма заработной платы за январь составила 10 000 рублей, мы это указываем, а затем, нажимая на кнопку «Добавить доход», продолжаем заполнять данные за каждый месяц. В конце страницы мы получаем табличный раздел, в котором автоматически будут рассчитаны общие суммы доходов, налогооблагаемый доход; рассчитанный налог; Подоходный налог. Эти данные должны совпадать с окончательными данными сертификата 2-НДФЛ. Если данные не совпадают, перепроверьте суммы, которые были указаны в ежемесячном доходе.

Нажав на кнопку «Далее», вы переходите к пятому этапу заполнения декларации, в котором мы указываем данные, относящиеся к собственности. Если данные об объекте недвижимости указаны в вашем налоговом счете, некоторые поля будут заполнены автоматически.

Здесь мы указываем: наименование объекта, знак налогоплательщика, объект, тип номера объекта и т.д. Обычно эти данные составляются из выписки из Единого реестра прав на недвижимое имущество и сделок с ним. В конце страницы необходимо указать сумму расходов на приобретение (строительство) жилья и размер уплаченных процентов по кредиту, если жилье приобреталось в ипотеку — такую же справку потребуется прилагаться при подаче заявления 3-НДФЛ. Затем указываем суммы предыдущих отчислений: если вы получаете имущественный вычет впервые, не заполняйте данные для этого абзаца. Впоследствии подтверждаем подтверждающие документы. Обращаем ваше внимание, что после подачи декларации нет необходимости предоставлять какую-либо часть этого списка документов.

Перечень документов для получения вычета определяется пп. 6 п. 3 ст. 220 Налогового кодекса Российской Федерации:

1.2-НДФЛ.

2. Копии документов, подтверждающих право на жилище (при строительстве или покупке жилого дома — свидетельство о государственной регистрации права на жилой дом; при покупке квартиры или комнаты — договор о приобретении квартиры или комнаты, акт о передаче квартиры или комнаты налогоплательщику (доли / доли в ней) либо свидетельство о государственной регистрации права на квартиру или комнату (долю / долю в ней); при покупке земли под строительство или готовой жилищное строительство (доли / доли в нем) — свидетельство о государственной регистрации права собственности на земельный участок или пая / пая в нем и свидетельство о государственной регистрации права собственности на жилой дом или на долю / долю в нем; при выплате процентов по целевым займам (кредитам) — договор целевого займа или кредитный договор, кредитный договор, заключенный с доходов других организаций, планового погашения кредита (ссуды) и выплаты процентов за пользование заемными средствами).

3. Копии платежных документов (подтверждающих стоимость приобретения недвижимости; справка об уплате процентов по целевому кредиту или ссуде — если жилье бралось в ипотеку, справку можно запросить в банке или организации, в которой целевой заем был взят).

4. При приобретении имущества, находящегося в совместной собственности (свидетельство о браке; письменная декларация (договор) по соглашению сторон сделки о распределении между супругами суммы удержания налога на имущество).

После того, как все документы прикреплены, переходим к шестому шагу: просмотру сформированной декларации. Все отлично? Затем вводим пароль от ЭЦП (электронная цифровая подпись). Если пароль ЭЦП не был получен ранее, сохраняем декларацию кнопкой в верхнем меню, затем нажимаем на наши полные имена, которые указаны в верхнем поле на темно-синем фоне, и авторизуемся в личном кабинете аккаунт, где выбираем «Получить ЭЦП» и выбираем вариант архивирования ЭП (электронная подпись). Он может формироваться от 15 минут до суток. На этом этапе вы можете закрыть браузер и завершить работу, при повторном входе в личный кабинет налогоплательщика во вкладке «Получить DS» система сообщит о создании электронной подписи, после чего мы вернемся к модификацию заполненной декларации 3-НДФЛ и на шестом шаге ввести пароль из цифровой подписи, которая была создана при ее создании.

Затем нажмите кнопку «Далее» и перейдите к этапу подачи декларации.

Срок документальной проверки декларации — три месяца, всю информацию о ходе проверки можно отслеживать в личном кабинете. Через три месяца нужно подать заявление на возврат перечисленной в бюджет суммы. Для этого перейдите в меню «Мои налоги», где вы можете увидеть сумму, подлежащую возврату — она также равна общей сумме уплаченного НДФЛ. Нажмите кнопку «Заказать», затем выберите, из какой области нужно вернуть средства на банковский счет «Подоходный налог». Сумма к возврату должна быть указана здесь. Нажимаем кнопку «Подтвердить», далее указываем реквизиты банковской карты, на которую хотим получить возврат.

на этом не очень сложный процесс подачи декларации 3-НДФЛ и получения вычета по налогу на имущество заканчивается.

Как правильно заполнить 3-НДФЛ: форма декларации, пример заполнения за 2020 год

Как правильно заполнить декларацию 3-НДФЛ? Необходимо соблюдать следующую последовательность действий:

- Найдите форму декларации за соответствующий год. Соберите все необходимые документы, согласно которым данные будут внесены в декларацию. В частности, процедура подачи декларации 3-НДФЛ для получения налоговых возмещений с баланса предполагает использование информации из справок о доходах с места работы по форме 2-НДФЛ.

- Выберите листы для заполнения в декларации.

- Найдите образец заполнения налоговой декларации 3-НДФЛ для вашей ситуации в юридических справочных базах данных или в Интернете по запросу «Образец налоговой декларации 3-НДФЛ» и заполните декларацию.

Если декларация заполняется на сайте Инспекции ФНС в личном кабинете налогоплательщика, автоматически выбираются необходимые листы декларации для рассматриваемой ситуации. Благодаря системе подсказок, доступной в личном кабинете, вы можете не искать образец сборки 3-NDFL.

Для формирования отчета также можно использовать программу для заполнения декларации 3-НДФЛ, доступную на сайте IFTS.

Для отчета за 2020 год воспользуйтесь обновленной формой декларации из приказа ФНС России от 28.08.2020 N ЭД-7-11 / 615@.

Пример индивидуального предпринимателя, заполнившего форму 3-НДФЛ на 2020 год, есть в системе КонсультантПлюс. Чтобы увидеть пример заполнения обновленной формы, получите бесплатный пробный доступ к системе K+.

Когда сдавать отчет о доходах

Срок подачи заявления 3-НДФЛ зависит от цели:

| Задача | Срок |

| Требуется отчет о доходах | До 30 апреля года, следующего за отчетным. В 2020 году срок был продлен до 30 июля из-за карантина по коронавирусу. |

| Для получения права на возврат части уплаченных средств — налоговый вычет | Точных сроков нет, но вычет может быть использован только за 3 года до появления права. |

Имейте в виду, что даже если вам не нужно платить налоги, вы все равно должны сообщить о полученных средствах в налоговую инспекцию. В противном случае последуют штрафы и пени.

Для получения налогового вычета гражданин, подающий декларацию, должен официально работать и удерживать налоги с заработной платы. Если не уплачен НДФЛ, вернуть деньги некуда.

Заплатить налог необходимо в ситуациях, когда

- совершена сделка или совершены иные гражданско-правовые сделки, с которых не уплачен налог

- вы продали квартиру или другое имущество, которое использовалось вами более 3 лет

- вы получили доход из-за границы: от компаний, зарегистрированных там, или от лиц, не являющихся резидентами РФ

- сумма денег была выиграна в лотерее.

В этом случае подача является обязательной и должна быть подана в срок, установленный законом:

- для декларирования доходов все документы необходимо предоставить в уполномоченные органы не позднее 30 апреля года, следующего за отчетным (нарушение сроков влечет наложение штрафа более 1000 рублей)

- для уплаты налога необходимо подать декларацию до 15 июля (в противном случае взимается дополнительная плата в размере 20).

Порядок заполнения 3-НДФЛ

Общие правила

Бланк декларации можно заполнить:

- Вручную. Вы должны использовать синие или черные чернила. Поля заполняются слева направо от самой внешней ячейки. Информация должна быть указана печатным шрифтом по образцу с сайта Агентства по доходам. Пустые ячейки заполнены прочерками. Полностью пустые поля также должны содержать тире в каждой ячейке.

- На компьютере. Текст в полях формы должен быть выровнен по правому краю. Рекомендуемый шрифт — Courier New, размер 16-18.

Независимо от способа заполнения необходимо придерживаться следующих правил:

- если страниц раздела не хватает, нужно использовать дополнительные;

- все суммы без налогов указаны с копейками;

- сумма налога округляется по общепринятым правилам (до 50 копеек — отброшено, 50 копеек и выше — округлено до рубля);

- если в выписке отражены квитанции, полученные в иностранной валюте, они должны быть конвертированы в рубли по курсу ЦБ РФ на дату получения;

- страницы формы должны быть пронумерованы в специальном поле «Страница», а титульной странице присваивается номер «001;

- необходимо приложить документы (копии), подтверждающие данные, указанные в декларации (также они могут быть указаны отдельным списком в произвольной форме);

- на титульном листе указывается количество листов декларации и количество дополнительных (подтверждающих) документов.

Заполнение титульного листа

Верхняя строка титульного листа, как и все остальные листы декларации, предназначена для ИНН. Далее идет номер страницы. Следующая строка заполняется:

- Номер настройки. При отправке первичной декларации вставляется «0», при повторении — порядковый номер корректировки.

- Налоговый период. Указывается код налогового периода «34», соответствующий году. Коды на другие периоды: 21 — I квартал, 31 — семестр, 33 — 9 месяцев.

- Отчетный период. Указан соответствующий год — 2017.

- Код налогового агентства, в которое подается декларация. Это четырехзначный код, первые две из которых соответствуют коду региона, а последние — коду налоговой инспекции.

Титульный лист заявления 3-НДФЛ

Далее составляется информация о налогоплательщиках. В поле «Код страны» для России вводится код «643». Следующее поле «Класс налогоплательщика» очень важно. Данные для него взяты из приложения 1 к порядку составления отчета из упомянутого выше приказа ФНС. Мы перечислили эти коды в таблице:

Таблица. Код категории налогоплательщика для 3-НДФЛ

| 720 | физическое лицо, зарегистрированное как индивидуальный предприниматель |

| 730 | нотариус, практикующий профессию, и другие субъекты, практикующие профессию, в порядке, установленном действующим законодательством |

| 740 | юрист, открывший юридическую фирму |

| 750 | конкурсный управляющий |

| 760 | другое физическое лицо, декларирующее доход согласно статьям 227.1 и 228 Кодекса, а также для получения налоговых вычетов согласно статьям 218 — 221 Кодекса или для других целей |

| 770 | физическое лицо, зарегистрированное в качестве индивидуального предпринимателя и являющееся руководителем крестьянского хозяйства (фермерского хозяйства |

Далее идет блок информации о налогоплательщиках. Вы должны указать:

- фамилия, имя и отчество (при наличии);

- дата рождения в формате XX.XX.XXXX;

- место рождения.

Следующий блок содержит реквизиты документа, удостоверяющего личность. Сначала указывается его код. Для паспорта — код 21, для остальных документов код необходимо брать из Приложения № 2 к порядку заполнения формы (в Заказе).

Последний параметр в этом блоке — статус налогоплательщика. Способы заполнения указаны в самой форме:

- лицо-резидент для целей налогообложения в России вводит значение «1»;

- лицо-нерезидент для целей налогообложения — значение «2».

Нижняя часть титульного листа заполняется, если декларацию подает представитель налогоплательщика. В соответствующем поле указывается код «2», далее — информация о представителе:

- имя, фамилия и отчество физического лица;

- полное наименование юридического лица.

Ниже необходимо указать документ, на основании которого действует представитель. Кроме того, к декларации должна быть приложена копия этого документа.

Заполнение раздела 1

В этом разделе отражается сумма налога, которая должна быть уплачена в бюджет или возвращена, если налог был переплачен.

В строке 010 необходимо указать:

- 1 — если налог подлежит дополнительной оплате;

- 2 — если налог подлежал возврату из бюджета;

- 3 — если налог равен уплаченному, то есть доплата или возврат не требуется.

В строке 020 указан код бюджетной классификации, в строке 030 — код ОКТМО.

Получается строки 040-050, то есть их показатели рассчитываются на основании данных, представленных в следующих листах декларации. Другими словами, эти строки заполняются в последнюю очередь. Если по результатам расчета НДФЛ он оказывается уплаченным на баланс, то эта сумма отражается в строке 040, при возмещении с баланса — в строке 050.

Заполнение раздела 1 декларации 3-НДФЛ

Заполнение раздела 2

В разделе 2 приводится расчет налоговой базы и суммы подлежащего уплате налога. Рассмотрим его наполнение на примере.

Иван Петрович Сидоров продал свою квартиру в 2017 году за 2200000 рублей. Гражданин Сидоров владел недвижимостью на правах собственности 1 год.

Вот как будет выглядеть раздел 2 заявления гражданина Сидорова 3-НДФЛ:

Раздел 2 декларации 3-НДФЛ о продаже квартиры

Объясняем:

- в строке 002 указывается код вида дохода, в данном случае «3» — прочие доходы;

- строка 010 указывает размер аннуитета, соответствующий стоимости квартиры;

- строка 020 предназначена для отражения необлагаемой налогом части, в данном случае она равна нулю;

- по строке 030 рассчитывается сумма дохода, облагаемого налогом на прибыль физических лиц;

- в строке 040 отражена сумма налогового вычета, в данном случае это 1 миллион рублей (рассчитывается по данным следующих листов в декларации);

- строки 050-051 заполняются, если в них указаны данные, в нашем примере они равны нулю;

- по строке 060 отражена сумма налогооблагаемой базы: налоговый вычет исключен из суммы налогооблагаемой прибыли;

- по строке 070 рассчитывается сумма причитающегося налога: сумма в строке 060 умножается на ставку НДФЛ 13%.

Правила и порядок представления 3-НДФЛ

Как заполнить налоговую декларацию 3-НДФЛ? Если оформление налоговой декларации 3-НДФЛ производится по доходам, в ней обязательно должны быть декларации о доходах. Примером может служить Приложение 1 декларации 3-НДФЛ о доходах, полученных в Российской Федерации. Если право на вычеты можно использовать для этого дохода, необходимо заполнить соответствующие листы.

К декларации должны быть приложены документы, подтверждающие правильность заполнения декларации 3-НДФЛ, а также копии документов, дающих право на вычеты.

Декларация составляется отдельно на каждый календарный год и не позднее 30 апреля следующего года (если это не выходной день) и представляется в ИФНС. Если по какой-либо причине он не подавался в течение любого из последних 3 лет, вы должны заполнить 3-НДФЛ за соответствующий период, используя шаблон заполнения 3-НДФЛ, действительный для соответствующего года, и инструкции для соответствующей декларации 3-НДФЛ в этом год и сдать в налоговую инспекцию готовый отчет.

Документы, необходимые для подачи декларации

Для подачи справки 3-НДФЛ на компенсацию ранее уплаченного налога потребуется собрать дополнительные документы.

В зависимости от типа удержания вам потребуются разные наборы карточек. Чаще всего могут потребоваться:

- Паспорт заявителя.

- Свидетельства о рождении или усыновлении.

- Свидетельство о праве собственности на недвижимость.

- Ипотечный договор на покупку жилья в ипотеку, договор купли-продажи или договор долевого строительства.

- Квитанции и квитанции, подтверждающие транзакции.

- Договор с учебным заведением о компенсации стоимости обучения.

- Договор с медицинским учреждением о возмещении стоимости лечения.

- Соглашение о покупке ценных бумаг для возврата инвестиционного вычета.

конкретный перечень документов для конкретного вычета Вы можете уточнить в налоговой инспекции.

Способы подачи справки 3-НДФЛ

Налоговая декларация 3-НДФЛ может быть подана в двух формах: электронной и бумажной. Если вы подаете декларацию лично в налоговую инспекцию, вам понадобится бумажная форма. При подаче декларации налоговый инспектор проверит правильность составления и наличие всех необходимых данных.

Если вы не можете связаться с налоговой инспекцией лично, уполномоченный представитель может сделать это за вас. Он должен иметь нотариальную доверенность на представление своих интересов. Чтобы сэкономить время, вы можете записаться на прием к налоговому инспектору через портал госуслуг.

можно отправить декларацию вместе с документами, подтверждающими право вычета, заказным письмом. Обязательно приложите список всех прикрепленных документов. В случае непринятия отчета будет отправлено ответное письмо с указанием причин отказа. Этот способ удобен для тех, кто не проживает по месту регистрации.

Вы также можете подать декларацию 3-НДФЛ в электронном виде через портал госуслуг. Но для этого должна быть верифицированная учетная запись и продвинутая квалифицированная электронная подпись.

Другой вариант подачи сертификата 3-НДФЛ в электронном виде — через сайт ФНС. Экспортируйте заполненную форму справки в формате xml, поставьте электронную подпись и отправьте декларацию с отсканированными документами в налоговую инспекцию.

вы также можете подать отчет 3-НДФЛ через МФЦ. Но только в тех регионах Российской Федерации, которые заключили соглашения с многофункциональными центрами для такого обмена информацией.

Где взять бланк декларации за 2018 и 2019 годы

Заполнение налоговой декларации 3-НДФЛ за соответствующий год должно быть выполнено на форме, действующей для этого года, и в соответствии с правилами заполнения, прилагаемыми к каждой из форм. Эти правила, которые по сути являются описанием пошагового составления декларации 3-НДФЛ, содержатся в каждом из документов, утверждавших форму на следующий год.

За последние 3 года форма заявления 3-НДФЛ менялась каждый год. Поэтому в 2021 году вам могут понадобиться:

- 3-й чемпион НДФЛ 2018 года;

- сертификат чемпиона 3-НДФЛ 2019;

- заявление 3-НДФЛ 2020 г.

Вы можете найти эти формы и узнать, как заполнить декларацию 3-НДФЛ для каждого из периодов, указанных на нашем сайте. Здесь вы также можете увидеть пример заполнения налоговой декларации 3-НДФЛ за каждый год.

Для отчета за 2019 год необходимо использовать форму 3-НДФЛ, утвержденную приказом ФНС от 07.10.2019 г. ММВ-7-11 / 506 @. Эту форму можно скачать в нашем материале «3-НДФЛ: новая форма на 2019 год».

Форма декларации 3-НДФЛ за 2018 год утверждена приказом ФНС России от 03.10.2018 г. ММВ-7-11 / 569@.

Если у налогоплательщика есть личный кабинет на сайте ИФНС, вы можете заполнить декларацию прямо в нем, ориентируясь на размещенный здесь образец составления декларации 3-НДФЛ.

Пример

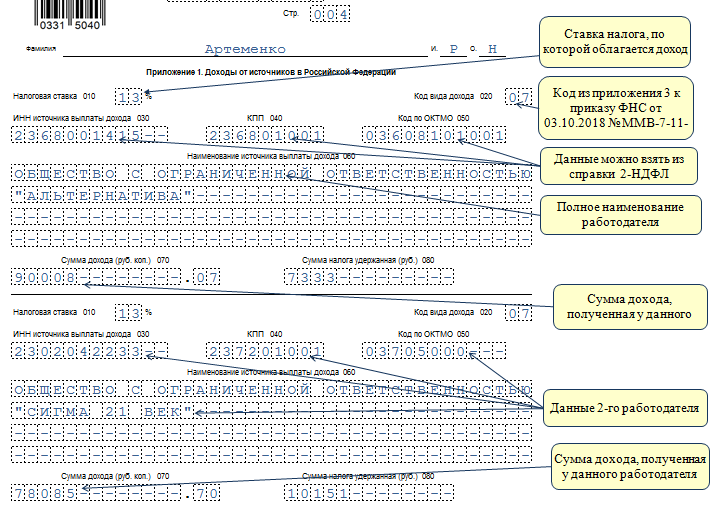

Артеменко Руслан Николаевич в 2020 году купил квартиру за 3500000 рублей. Для расчета с продавцом Артеменко Р.Н оформил ипотеку на сумму 1 001 387 рублей, остальные средства он оплатил из личных сбережений. В конце года Артеменко Р.Н выдала справку 3-НДФЛ о вычете имущества. Первым делом он заполнил титульный лист.

Артеменко зафиксировал данные о доходах в Приложении 1 к ведомости 3-НДФЛ.

В 2020 году Артеменко Р.Н получила выручку от:

- ООО «Альтернатива» в сумме 90,08,07 руб., Из них налоговая база 56,408,07 руб., Из которых удержан НДФЛ в сумме 7,333 руб.

- ООО «Сигма» в сумме 78 085,27 руб., Из которых работодатель удержал НДФЛ в сумме 10 151 руб.

Он перенес итоговую информацию в раздел 2 формы:

| Линия | Расшифровка | Сумма (руб.) | Оплата |

| 010 | Общая прибыль | 168 093,34 | 90.08.07 + 78.085.27 |

| 080 | Удерживается налог | 17484 | 7 333 + 10 151 |

| 160 | Сумма налога к возврату | 17484 |

Инструкция по возмещению подоходного налога

Каковы правила подачи налоговой декларации 3-НДФЛ для получения возврата налога? Если вам необходимо заполнить декларацию 3-НДФЛ для получения налоговых возмещений из вашего бюджета, вы заполните листы доходов, уплаченные налоговым агентом (агентами), а также листы вычетов, которые дают вам право на возврат налога.

К декларации должны быть приложены документы, подтверждающие верность данных о доходах (заверенные по форме 2-НДФЛ) и о вычетах, а также копии документов, подтверждающих право.

Заполнение декларации 3-НДФЛ для получения возмещения из бюджета производится отдельно на каждый календарный год. Срок его подачи не установлен, поэтому он может быть представлен в IFTS не только в любой месяц года, следующего за отчетным, но и в течение трех лет после отчетного года. Наступление периода в 3 года при отсутствии указанного срока связано с тем, что этот срок действителен для запроса возврата налога. Таким образом, в 2021 году можно подавать декларацию за 2018, 2019 и 2020 годы, т.е за те, по которым можно вернуть налог.